- 会社売却とは、自身の持っている会社を第三者に売却すること

- M&Aの一種だが、M&Aのは買い手側、会社売却は売り手側が使うことが多い

- 会社売却は後継者不足の解決や会社の成長を促すなどのメリットがある

- 一方、企業イメージの悪化に繋がる恐れもあるため、M&Aの専門家にサポートを依頼すると良い

M&Aの仲介業者は多く存在していますが、会社によって得意分野が異なる場合があります。

また、依頼する会社によって売却額が大きく変動することもあるため、複数の会社に見積もりを貰うのがおすすめです。

会社売却とは?定義・概念を紹介

会社売却とは、自身の会社を別の企業や個人に売却することを指します。

会社売却には大きく分けて事業譲渡と株式譲渡、合併の3つの手法があります。

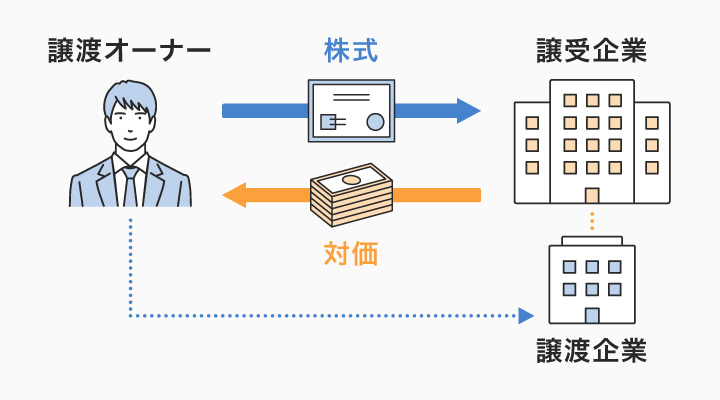

株式譲渡は、会社が保有する資産や権利・義務を第三者に譲渡し、売却側はその対価を受け取る手法です。株式譲渡を実施すれば、慣例としては売却側は会社経営から退くことが多いです。

株式会社は所有と経営が分離しているという考えがあるため、株式譲渡では所有権である株式のみを譲渡して、経営権については話し合いによって定めます。

事業譲渡は、会社が行う事業のうち全部または一部を売却する手法です。会社自体は売却されませんが、売却した事業の従業員や資産などは第三者に引き継がれます。

また、吸収は既存の複数社を一つの会社とすることでM&Aを行う方法です。譲渡企業の権利を、吸収という形で譲受側の企業にすべて引継ぐのが吸収合併、新たに企業を新設する形をとるものが新設合併と呼ばれます。

昨今の会社売却の状況とその背景

近年、会社売却は増加傾向にあります。2018年頃から会社売却の件数は増加を続けており、2021~2022年では毎年4,000件(※)を超える会社が売却を選択しています。

(※ 出典:マールオンライン)

なお、上記データは公表情報を収集しているため、非公開会社である日本の中小企業のM&Aを含めれば氷山の一角と言われています。

会社売却が活発になっている背景

会社売却が増加傾向にある背景の1つには、後継者不在問題があります。少子高齢化に伴い、経営者の高齢化が進行し、後継者不在に悩む企業が増えています。

2023年の調査によると、60歳以上の経営者のうち、約60%(※)が後継者を見つけることができず廃業せざるを得ませんでした。

(※ 帝国データバンク「全国「後継者不在率」動向調査(2023年)」)

従って、事業承継の手段の1つとして自社の売却を選択した会社が増えたと言えます。

また、コロナ禍による影響も会社売却が増加した原因として考えられます。

コロナ禍によって、多くの企業が経営環境の変化に直面しました。その結果、事業の再編や承継を目的とした会社売却が活発になった可能性もあります。

上記の事業承継型M&Aの他、事業承継とは別の角度で成長戦略型M&Aが増加しています。こちらは、会社やブランドの成長をより加速させるためにM&Aを行うことを指します。

会社売却のメリット・デメリット

会社売却のメリット・デメリットについて見ていきます。

会社売却のメリット・デメリットを把握しておくことで、経営者は慎重な意思決定をしやすくなります。

また、売却後に生じるリスクを理解することで、事前に対策を練る可能です。

メリット

会社売却には、次のようなメリットがあります。

売却益が手に入る

会社売却には、売却益が手に入るメリットがあります。

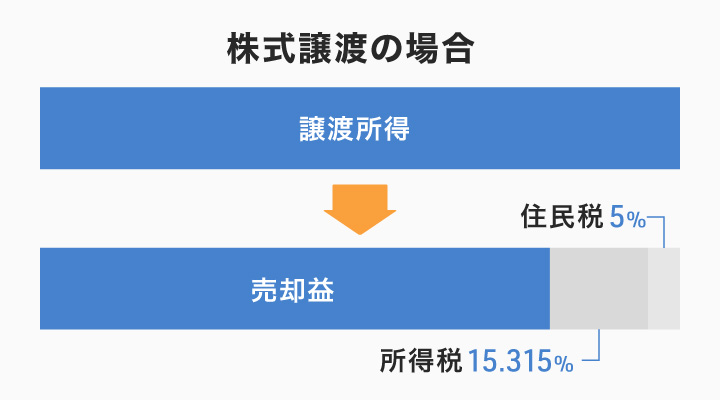

売却益とは、会社を売却したときに得る利益のことです。株式譲渡の場合は、譲渡所得から消費税と住民税(所得税15.315%(復興特別所得税分含む)と住民税5%の合計20.315%)を差し引いた金額が手に入ります。

なお、事業譲渡の場合は、消費税がかかるスキームです。

株式譲渡は資本取引、事業譲渡は売買取引と言われており、その性質上税金のかかり方も一部異なっています。

売却益は、創業者や経営者の退職や引退後の生活資金、事業の再投資、新たな事業の展開など、さまざまな目的での使用が可能です。

売却益の金額は、会社が有する資産や事業の将来性などによって大きく異なります。会社の業績が良い場合、売却益は高くなる傾向があります。

会社の成長のトリガーとなる

会社売却は、会社の成長のトリガーになりえます。

買い手企業とのシナジー(相乗効果)が生み出され、自社の成長の加速につながる可能性があるためです。

会社売却により、買い手企業が持っているノウハウや販路などを利用できるようになります。それによって、自社の事業を強化できるようになるでしょう。

また、会社売却を契機に事業の再編を行うことで、経営効率化を図ることが可能です。例えば、不要な事業の整理を行うことで、コストの削減や収益の向上が期待できます。

会社の成長を狙うためにも、自社に合った買い手企業を選ぶことが重要です。

シナジー効果のある企業とマッチングするには、幅広い可能性を潰さないことが大切です。同業・異業種に拘らず、自社に興味を持ってくれている会社にはどんどんTOP面談を組むべきです。考えもしなかったシナジー効果を相手が期待していることが、この界隈には多々あります。

事業の集中と選択が可能になる

会社売却には、事業の集中と選択が可能になるメリットもあります。

集中と選択とは、自社の経営資源を限られた分野に集中させることで競争力を高め、収益性を向上させる戦略です。

なお、会社は複数事業の集合体という考え方があり、投資対効果が高い事業に多く投資していくことが効率的な経営戦略です。

経営資源を有効活用することで、主力事業の成長や拡大を図ることができます。

また、競争力の高い事業に経営資源を集中することで、競争力を強化することも可能です。さらに、効率的な経営を図ることで、コストの削減や利益の向上につながります。

会社売却の際は、自社の強みとなる事業は何か、どの事業を切り離すべきかも念頭に置くと良いでしょう。

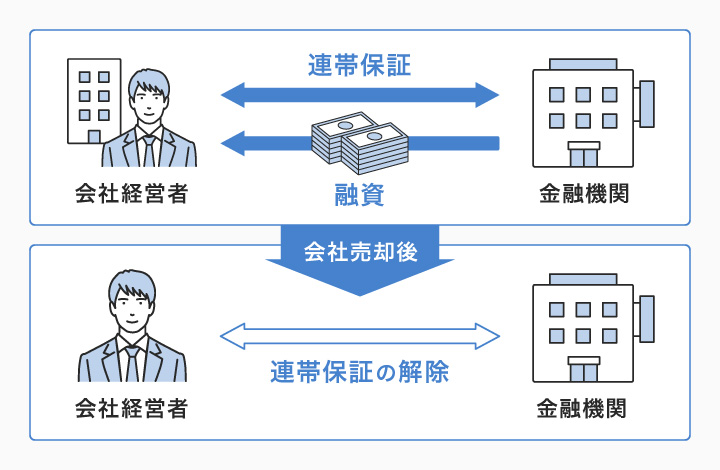

経営の負担が減る(借入金の連帯保証人の解除など)

会社売却のメリットとして、経営の負担が減る(借入金の連帯保証人の解除など)点も挙げられます。

会社売却により、会社経営の責任から解放されます。これにより、これまで会社経営に費やしていた時間を、自分の好きなことに費やすことが可能です。

加えて、経営に伴うストレスやプレッシャーから解放されるため、心身の健康を維持しやすくなります。

また、会社に対する個人保証の責任から解放される可能性があります。個人保証とは、会社が借入金や債務を履行できない場合に、個人が代わりに履行する責任のことです。

個人保証を負っていると、会社が倒産した場合に、多額の負債を負うリスクがあります。

会社売却により経営の負担が減る(借入金の連帯保証人の解除など)ことで、人生の質を向上する可能性が高まるでしょう。

廃業を回避できる

会社売却は、後継者不在による廃業を回避する有効な手段と言えます。

会社の後継者が見つかっていない場合は、廃業し会社を畳まざるを得ない状況に陥る可能性があります。

そうなった場合は従業員の雇用が失われるのみでなく、取引先や地域社会にも大きな影響を与えるでしょう。

しかし、会社売却によって第三者に事業を譲渡することで、後継者不足の解消が可能です。

また、会社を売ることで倒産を回避できる場合があります。そのまま倒産してしまうよりも、売却して事業を継続させることで経営者本人の信用を保つことが可能です。

会社売却は後継者の確保と、倒産の回避の両方の観点から廃業を回避できるメリットがあります。

赤字の企業は黒字の会社に比べて、シビアなM&A戦略をとらなければならないのは事実です。買い手側も、買収監査を念入りにしてくる可能性が高いので、一存や一時の感情で判断することがないようにM&Aアドバイザーと慎重な決断を心がけていきましょう。

デメリット

会社売却には、次のようなデメリットがあります。

売却後の同業界での事業はできなくなる

会社売却には、売却後は同業界での事業ができなくなるデメリットがあります。これは、会社法第21条に規定されている、競業避止義務によるものです。

同一または隣接する市町村で、原則20年間は同業を行うことができないと定められています。

売却後に新たな事業を立ち上げたい場合は、競業避止義務の期間が終了するまで待たなければなりません。

しかし、売り手企業と買い手企業の合意により、その期間を短縮・解除することができます。その際は、買い手の不利益にならないように話し合いをしながら期間を決定することが必要です。

M&A後は、会社売却まで会社を起業・成長させた経験を他社に教えるコンサルティングやセミナーなどされる方もいます。また、類似業種や近しい業界で新たにビジネスをスタートされる方もいます。この辺りはM&Aアドバイザーではなく、「弁護士」に聞くことをお勧めします。

売却後も会社に残る場合がある

会社売却後も、経営者が会社に残らなければならない可能性があります。

買い手企業が経営者の経験やノウハウを利用したり、売却後に社内または取引先との間で起こり得る混乱を抑えたりしたいと考える場合があるためです。

買い手企業では自分が思うように事業を行いづらいため、苦痛を感じることがあるでしょう。また、経営者ではなくなった自身に対する従業員の見方もストレスになる場合があります。

経営者が売却後も会社に残る場合は、自身の地位や役割が大きく変わることを理解し、事前に準備をしておくことが重要です。

やりがいがなくなる可能性がある

会社売却をすることで、やりがいがなくなる可能性がある点もデメリットと言えます。これは、会社売却によって経営者としての権限や裁量が制限されるためです。

売却後の会社は、買い手企業の経営方針に従って経営されることになります。

売り手の経営者はこれまでのように自らの考えや意志に基づいて会社を経営しづらくなるため、やりがいを失う可能性があるでしょう。

会社売却によって経営者としての立場を失うことを前提に、退職後の新たなキャリアプランを検討しておくことが重要です。

実際に、やりがいがなくなる経営者はいらっしゃいます。私の経験や聞く話は、共通して「事前の話と違って…」という枕詞があります。M&A前には、責任と権限については必ず話し合うべきで、加えて売主は責任と権限は最低限のもので譲受企業はそれ以上のパフォーマンスを発揮してくれることを常に期待していることも忘れないでください。(反対に、最低限のことだけこなす従業員が会社に居たら嫌でしょう…)

企業イメージを損なう可能性がある

会社売却に伴い、企業イメージを損なう可能性が考えられます。

会社売却は、経営権の移転を意味するため、従業員から「経営陣が会社を放棄した」「会社が倒産するのではないか」といった不安や不信感を抱かれる可能性があります。

また、会社売却には「身売り」という印象が付随することが多いため、顧客からは良いイメージを持たれないこともあるでしょう。

そのため、会社売却の際は、従業員や顧客とコミュニケーションを取り、不安を持たせないようにすることが重要と言えます。

会社売却の注意点|売却の際の周囲への影響を解説

会社をできるだけ高く売却するためのポイントとして、下記を紹介します。

取引先・従業員との関係が変化する場合がある

会社売却後は、取引先・従業員との関係が変化する場合がある点に注意が必要です。

会社売却の際、買い手企業が売り手企業の取引先や従業員との関係を引き継ぐことになります。

しかし、買い手企業の経営方針や社風、取引条件などが異なる場合、取引先や従業員との関係が変化する可能性も考えられるでしょう。

取引先との関係が変化すると、取引量の減少や取引中止などのリスクが生じる恐れがあります。

そのため、会社売却を検討する際には、取引先との関係がどのように変化するのかについて、慎重に検討する必要があります。

事前の説明が必要なのは従業員や取引先、顧問税理士で十分でしょう。ただ、関係性が少し影響を受けると言えば経営者仲間やゴルフ仲間は意外と見落としがちな部分でもあるので、M&A後の挨拶とかはあった方がいいかもしれません。

希望額で会社が売れるとは限らない

会社を売却する際は、希望額で会社が売れるとは限らない点にも注意しましょう。

会社売却の価格は、売り手企業の業績や業界の状況、事業の収益性など、さまざまな要素によって決定されます。

希望額で会社を売却できない場合、売り手企業は価格を下げるか、売却を断念することになります。

売却を断念した場合、後継者不在による廃業や、事業の継続が困難になる可能性が出て来るでしょう。

希望額を設定する際には、売却する会社の価値を正しく評価することが重要です。また、買い手企業のニーズを把握し、売却条件を検討すると良いでしょう。

売却の手続きは会社経営と同時に行う必要がある

会社売却は、会社経営を行いながら売却手続きも同時に行わなければなりません。

売却手続きは、買い手候補の選定、基本合意書の締結、デューデリジェンス、最終合意書の締結などの段階を踏んで行われます。

これらの手続きに必要な時間は、会社の規模や業種、売却条件などによって異なります。

手続きを開始するための時間を確保するためには、早い段階から売却を検討し、スケジュールを立てることが重要です。また、専門家に相談しながら手続きを進めると良いでしょう。

【10億円になる?】会社売却の相場|会社の価値算定について紹介

会社を売却する際の相場は、企業の規模や業種、将来性などの要素によって異なります。

下記は、会社の価値算定に用いられる算出方法の一例です。

- 時価純資産法

- DCF法

- 類似会社比準法

時価純資産法では、企業の資産などを時価で評価し、その差額を時価純資産としたものに、3~5年分の営業利益を足して会社売却の相場を算出します。

例えば時価純資産が5億円で、1億円の営業利益を5年分足す場合は、会社売却の相場は5億 + 1億 × 5 = 10億円になります。

最も簡単な算出方法ですが、将来の収益性は反映されない点がデメリットです。

DCF法は、企業の将来の収益性などを現在の価値で評価し、企業価値とする方法です。

将来の収益性を反映した合理的な算出方法と言えますが、現時点では将来のキャッシュフローを正しく見通すことが困難な場合があります。

類似会社比準法は、類似する企業の売却価格を参考にして企業価値を決定する方法です。

比較的簡易な算出が可能ですが、類似する企業が存在しない場合は適用しにくい点がデメリットと言えます。

なお「会社売却は10億円でできる?」では、実際に会社売却を10億円で行われた事例に関して紹介しています。

会社売却の方法一覧

会社売却には、次のような方法があります。

| 名称 | 概要 |

|---|---|

| 事業譲渡 | 会社の特定の事業を売却する |

| 株式譲渡 | 会社の株式を第三者に売却する |

| 事業承継 | 親族や従業員に経営権を引き継がせる |

| 合併 | 2つ以上の会社が1つになる |

それぞれの方法について詳しく紹介します。

事業譲渡

事業譲渡は会社が営む事業を、他の会社に売却することを指します。

経営権の移転を伴わないため、売り手の会社は引き続き会社の経営が可能です。事業を売却した利益を、残した事業の強化や新たな事業の創出に活用することができます。

また、売却する事業ごとに手続きが必要なため、手間がかかる場合が多くなるでしょう。

事業譲渡は、事業の選択と集中や、事業の拡大や成長を図りたい企業には、有効な手段と言えます。例えば、赤字の事業を売却することで財政の立て直しも可能です。

株式譲渡

株式譲渡は、売り手企業が持っている株式を買い手企業に売却する方法です。

売り手企業の株式を売却するのみであるため、手続きが比較的簡易な点がメリットです。

また、売り手企業の従業員や資産、負債などすべてを買い手企業に引き継ぐことができるため、事業の継続性や従業員の雇用確保につながります。

ただし、買い手企業の経営方針によっては、売り手企業の従業員や事業が変質する可能性がある点に注意が必要です。

売り手企業の従業員や取引先が、買い手企業の経営方針や理念に馴染まない可能性があります。そうなった場合、従業員の離職や取引先の流出などに発展するでしょう。

事業承継

事業承継とは、経営者が退任する際に後継者に会社を譲り渡すことを指します。廃業を回避し、従業員の雇用を維持する目的で行われることが多い手法です。

承継の対象は、親族と親族外の2種類があります。

親族への承継

親族への承継は、経営者の子や親族に会社の経営権を移転する方法です。

親族への事業承継は、経営理念や事業の継承が容易であるというメリットがあります。

親族が後継者となることで、従業員などから協力を得やすい点もメリットのひとつです。

ただし、親族であっても必ずしも経営者としての能力や適性があるわけではありません。後継者の能力や適性を把握した上で、承継や育成の計画を立てることが重要です。

親族外への承継

親族外への承継は、経営者の親族以外の第三者、つまり社員に経営権を移転する方法です。

親族に後継者がいないケースでも、社内で適性がある人材に事業を承継させることができます。そのため、親族内承継に比べて後継者候補の選択肢が広いと言えます。

また、他の企業へ売却する場合よりも、経営方針や理念が大きく変わる可能性が低い点もメリットです。

ただし、従業員の中には、親族ではない後継者を受け入れることに抵抗感を示す可能性があります。そのため、関係者の理解を得るための説明など、事前の準備が重要です。

合併

合併とは、2社以上の会社が1つに統合されることです。

合併には、「吸収合併」と「新設合併」の2つが存在します。

合併によって2社の経営資源を統合することで、規模の拡大や経営基盤の強化といったシナジー効果の実現が可能です。

また、両社のブランド力を統合することで、より強力なブランド力を確立することができます。

しかし、合併によって従業員の雇用条件や就業先が変わるため、従業員の混乱や不安が生じる可能性があります。

会社売却の流れ・交渉フローについて解説

会社売却のおおまかな流れは以下の通りです。

- 会社売却の意思決定

- 取引候補企業の選定

- 秘密保持契約の締結

- トップ面談

- 基本合意書の締結

- 買い手による監査(デューデリジェンス)

- 条件交渉

- 最終契約の締結

- クロージング

会社売却の交渉では、売り手と買い手企業の利益が対立する場合があるため、難航するケースも少なくありません。

そのため、柔軟な対応を心がけ、双方の利益を目指すことが重要です。

売り手の企業は買い手に自社の情報を開示することになります。従って、秘密情報や個人情報は漏洩や悪用に注意して開示しなければなりません。

会社売却は複雑な手続きを伴うため、M&Aアドバイザーに相談することをおすすめします。

会社をできるだけ高く売却するためのポイント

会社をできるだけ高く売却するためのポイントとして、下記を紹介します。

売却を検討する際には、過去数年の業績を分析し、業績が好調に推移しているかを確認すると良いでしょう。

譲渡候補先の企業は念入りに検討する

会社売却においては、譲渡候補先を念入りに検討する必要があります。

譲渡候補先の企業の事業内容や社内文化、財務状況や今後の成長性などを把握しておくことが大切です。

譲渡先の経営理念や方針と、自社のそれが合致していない場合、売却後に自社が目指していた方向性とは異なる方向に進んでいく可能性があります。

また、自社の事業内容とどのようなシナジー効果を生むのかも理解しておくと良いです。

シナジー効果が期待できる場合、両社の事業規模や業績の拡大が実現しやすくなります。譲渡先にもメリットになるため、売却の価格が高くなる可能性もあるでしょう。

会社の業績が上がっている時期に売却する

会社の業績は、売却価格に大きな影響を与える要素のひとつと言えます。

業績が悪い会社は、買い手企業から将来性への不安を持たれ、売却価格が低くなる傾向があります。

そのため、会社をできるだけ高く売却するためには、業績が上がっている時期に売却することが重要です。

業績が上がっている時期は、買い手企業のニーズも高まるため、売却価格を高く設定しやすくなります。

売却を検討する際には、過去数年の業績を分析し、業績が好調に推移しているかを確認すると良いでしょう。

会社の業績が下がりきる前に売却する

会社を高く売却するポイントとして、会社の業績が下がりきる前に売却することが重要です。

会社売却の価格は、会社の業績や収益性によって大きく左右されると言えます。業績が下がりきった会社は、買い手から低い評価を受け、低値で売却される可能性が高くなります。

また、買い手が見つかりにくくなり、売却までに時間がかかる場合もあるでしょう。

会社の業績を慎重に分析し、業績が下がりきる前のタイミングで売却を検討し始めましょう。

価値の高い経営資源・人材の確保を行う

価値の高い経営資源・人材を確保することが、高額で会社を売却するうえで重要です。

経営資源・人材を有する会社は買い手企業にとって魅力が高く、より高い売却対価を獲得できる可能性が高くなります。

下記のような資源を確保すると買い手企業にアピールしやすくなるでしょう。

- 知名度の高い商標や商品

- 技術力やノウハウ

- 豊富な取引先

- 優れた経営陣や従業員

また、買い手企業がどのような経営資源・人材を重視しているかを理解することで、より高い売却対価を獲得できる可能性が高くなります。

M&Aアドバイザーに手続きを依頼する

会社を高く売却するためには、M&Aアドバイザーに手続きを依頼することが有効です。

M&Aアドバイザーは、M&Aに関する豊富な知識と経験を有しています。

売り手企業の立場に立って、適切な売却価格の設定や買い手候補の選定、交渉のサポートなどを行ってもらえるでしょう。

一方で、M&Aアドバイザーに依頼する際には、費用が発生する点に注意が必要です。また、M&Aアドバイザーの選定は慎重に行い、信頼できるアドバイザーを選ぶことが重要です。

自分に株式を集めておく

会社売却の際には、自分に株式を集めておくことが重要です。株式を多く所持している方が、会社を運営する権利を有することになるためです。

会社売却の際には、株主総会で売却の承認を得る必要があります。議決権の過半数を獲得できれば、売却を強行することができるでしょう。

そのため、株式を多く保有していれば、少数株主の反対を押し切って、より高い売却価格での売却を実現しやすくなります。

【2026年最新】会社売却の事例

大手給湯器メーカーであるパロマ・リームホールディングスは、大手空調メーカーの富士通ゼネラルを、およそ2560億円で取得することを明らかにしました。

今回の買収を通じて、パロマ・リームホールディングスは富士通ゼネラルとの協業関係を深め、海外事業の拡大・強化を目指していく考えです。

出典:fundbook

会社売却に関するよくある質問

赤字の会社でも売却できる?

赤字の会社でも売却することは可能です。ただし、黒字の会社に比べて売却は難しいと言えます。

赤字の会社は、経営が不安定であると判断され、買い手が敬遠する場合があるためです。また、赤字の原因が深刻である場合、買い手に黒字化を図ることが難しいと判断されかねません。

しかし、買い手に収益性や将来性などのメリットを示すことができれば、売却できる可能性があるでしょう。

会社売却後の人生は?

会社売却後の人生は、主に以下の3つのパターンが考えられます。

- 会社に残り、顧問やアドバイザーとして関わる

- 引退し、新たな人生を歩む

- 新たな事業にチャレンジする

会社に残る場合は、これまでの経験や知識を活かして、後継者や買い手企業を支援することができるでしょう。

引退する場合は、会社売却で得た資金を元に、新たな人生の準備が可能です。

新たな事業にチャレンジする場合は、これまで培ってきた経営ノウハウを活かして、新たなビジネスを創出することができます。

会社売却後の人生をどのように歩むにしても、将来に向けた準備をすることが重要と言えるでしょう。

会社を売却すると社名はどうなる?

社名変更は行われないケースが多いです。売却後も従来の社名を継続して使用することで、取引先や従業員などの各関係者の混乱を避けられるためです。

また、社名にはブランド力や知名度が蓄積されている場合もあるため、買い手企業としても変更は慎重に検討することになるでしょう。

社名変更の有無は、売却契約の交渉において、売却側と買い手企業の間で協議する必要があります。

会社売却にかかる税金は?

会社売却にかかる税金は、売却の手法(スキーム)によって異なるため注意が必要です。

株式譲渡による会社売却では、売却益に対して住民税と所得税が発生します。一方、事業譲渡の場合は売却益に対して消費税と法人税が課税されます。

会社売却の税金については、税理士やM&Aアドバイザーなどの専門家に相談すると良いでしょう。

会社売却と事業売却はどちらがいい?

会社売却と事業売却のどちらが良いかは、売り手企業の状況や目的によって異なります。

会社売却は、売却側が会社全体を売却することです。売却側のメリットとしては、売却対価の獲得に加えて、経営権の移転や廃業の回避などが挙げられます。

一方で、デメリットとしては、従業員の処遇や事業の方向性など、さまざまな問題が発生する可能性がある点です。

事業売却は、売却側が特定の事業のみを売却することです。売却側のメリットとしては、売却対価の獲得に加えて、事業の継続や成長、財務状況の改善などが挙げられます。

しかし、売却対価が会社売却に比べて低くなる可能性がある点がデメリットです。

どちらの売却方法が適しているかが不明な場合は、M&Aの仲介者やアドバイザーのような専門家に相談すると良いでしょう。

会社売却とバイアウトの違いは?

会社売却は企業の株式を第三者に売却することです。一方、バイアウトは企業の関係者が自社の株式を買い取ることを指します。

どちらも企業の株式を売却する手法ですが、その目的や対象者が異なります。

会社売却の場合は企業の事業承継や売却金の獲得などを目的に行われますが、バイアウトは経営の刷新や再構築が目的です。